09 - der Jahresrückblick 2021

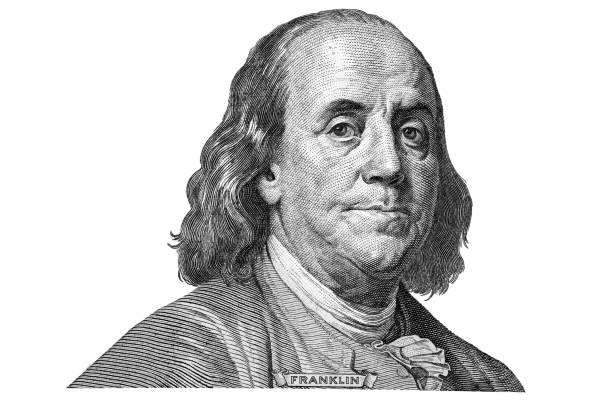

„If you can’t stand the heat, get out of the kitchen“ H. Truman

Wo und in welchen Bereichen es 2021 besonders heiß zuging besprechen wir in unserem großen Jahresrückblick.

Tech, Value, China, Inflation – diese Folge ordnet die wichtigsten Ereignisse des vergangenen Jahres für euch ein. Wir ziehen ein Fazit und verraten euch, was der Schlüssel zum Anlageerfolg war und was uns im aktuellen Jahr erwartet.

Zum Nachlesen

00:00:05:10 – 00:00:28:00

Moderator

Herzlich willkommen zu einer neuen Folge Geldleere. Der Podcast mit Philipp Pönisch und Nick Stieglitz. Erfahre alles, was du wissen musst, damit dein Geld nicht leer ausgeht. Ob Anlageklassen, Investment Strategien oder aktuelle Wirtschaftsthemen. Wir bringen Licht ins Dunkle. Geldleere das Original. Und nur echt mit Doppel E.

00:00:30:22 – 00:00:44:18

Philipp

Hallo und herzlich willkommen zur 9. Folge unseres Podcast Geldleere. Ich bin immer noch Philipp Pönisch und mit mir dabei ist immer noch Nick Stieglitz. Und auch im neuen Jahr gehen die Grüße raus aus Schwerin MV nach Bünde NRW. Moin Nick.

00:00:45:04 – 00:00:48:28

Nick

Ja Moin Moin Philipp, erstmal frohes neues Jahr an dich und an alle Zuhörer.

00:00:49:18 – 00:00:59:22

Philipp

Ja, vielen Dank Nick, das gebe ich natürlich auch so weiter. Nick lass dich angucken. Du siehst ja großartig aus. Mensch ganz erholt hier von den Weihnachtstagen. Wie geht es dir?

00:00:59:29 – 00:01:11:02

Nick

Sehr gut. Frisch ins neue Jahr gestartet. War schön, ein bisschen mal runterzukommen, bisschen Zeit mit der Familie zu haben und jetzt voller Tatendrang und nicht nur ich sehe frisch aus, Philipp. Wir haben auch noch eine kleine Verkündung.

00:01:11:12 – 00:01:15:29

Philipp

Ja, vielleicht hat der eine oder andere schon gesehen, als er den Podcast geöffnet hat. Wir haben ein neues Logo.

00:01:16:07 – 00:01:32:29

Nick

Lag unterm Weihnachtsbaum. Also was wollen wir machen? Aber könnt ihr mal berichten, wie es euch gefällt? Wir sind ja gestartet letztes Jahr und dann haben wir erstmal so das gemacht, was wir konnten. Jetzt sieht es glaube ich, ein bisschen, ein bisschen ansprechender aus, finde ich. Und ja, mal schauen, wie es ankommt.

00:01:33:08 – 00:01:43:05

Philipp

Also mir persönlich gefällt es sehr, sehr gut. Das alte Logo, das hatte natürlich auch so sein Charme, aber man hat gemerkt, dass es schon auch stümperhaft gemacht ist. Es ist halt wie ein selbstgemaltes Weihnachtsbild.

00:01:44:19 – 00:01:49:27

Nick

Ja, es kommt ja auf die Inhalte an, aber trotzdem so ein bisschen Erscheinungsbild sollte ja schon auch passen.

00:01:50:16 – 00:02:24:22

Philipp

Ganz genau. Thema Inhalte, Nick. In unserer heutigen Folge geht es natürlich um den großen Jahresrückblick 2021. Lass uns mal gucken, dass wir diese zwölf Monate, diese sehr, sehr spannenden zwölf Monate einmal ein bisschen einordnen. Mein Eindruck so vom Großen und Ganzen war, dass das Interesse an dem Thema Geldanlage extrem zugenommen hat. Ich weiß nicht, ob wir da eine selektive Wahrnehmung haben, weil es natürlich unser, ja unsere Leidenschaft ist und jetzt auch mit dem Podcast bekommen wir auch viel Feedback, aber es ist schon so oder geht nur mir das so?

00:02:25:14 – 00:02:48:04

Nick

Nein, definitiv. Und das ist unsere Wahrnehmung. Das ist aber auch tatsächlich statistisch belegbar. Also das geht nicht nur uns so, das Interesse ist deutlich gestiegen. Depot, Depoteröffnungen sind erheblich gestiegen. Bei diversen Depotbanken und die Leute interessieren sich auch auf einmal für das Thema und das ist erst mal generell gut, auch für die für die einzelnen Menschen. Aber das ist natürlich auch für die Märkte super.

00:02:48:05 – 00:02:55:19

Nick

Je mehr Leute sich beteiligen, desto aussichtsreicher wird es ja auch an den Märkten. Und von daher eine wirklich tolle Entwicklung.

00:02:56:10 – 00:03:20:23

Philipp

Wo die Gründe sind, wenn wir jetzt auch in dieser aktuellen Folge auch so ein bisschen besprechen. Thema Strafzinsen, Thema Alternativlosigkeit. Und so weiter. Das ist schon extrem natürlich und deswegen ist es ganz großartig, dass wir uns auch in diesem Bereich tummeln und auch euch dort ja Wissen weitergeben können und freuen uns, dass ihr auch im neuen Jahr mit uns startet und was ich so witzig fande in der Vorbereitung auf diese Folge, Nick.

00:03:21:15 – 00:03:49:07

Philipp

Ich habe mal Ende 2020 im Dezember, da stand der DAX so bei 13000 irgendwas und da habe ich noch so eine Umfrage gemacht: Mensch, sehen wir eigentlich noch die 14.000 in diesem Jahr und die Meinung war so fifty fifty. Ja und heute ein Jahr später steht der DAX bei 16, also unglaublich, oder? Also diese 14.000 hatten wir nach dem nach dem Corona Tief schon für fast waghalsig gehalten und heute stehen wir bei 16.000.

00:03:50:00 – 00:04:11:01

Nick

Ja, absolut. Man muss sich ein bisschen, ich sage mal ein bisschen weiter mit dem Thema beschäftigen, weil dann sieht man relativ schnell dass es eigentlich auch uninteressant ist, also viele haben sich genau diese Fragen gestellt vor über einem Jahr, schaffen wir die 14.000 oder bleiben wir knapp drunter, wo stehen wir noch ein Jahr später sind wir bei 15, 15 einhalb oder 16 jetzt mal auf den DAX bezogen.

00:04:12:05 – 00:04:34:09

Nick

Langfristig gesehen ist das völlig egal. Das kann man wirklich so sagen, weil die Tendenz geht nach oben. Und ob das mal ein Jahr länger dauert oder nicht, das ist eigentlich komplette Nebensache. Man fängt oder man neigt häufig dazu, sich dann damit zu beschäftigen, und dem wirklich viel beizumessen. Aber man braucht das gar nicht. Also ich habe eine Zahl vom Dow Jones, also vom amerikanischen Index gerade im Kopf.

00:04:34:24 – 00:04:50:19

Nick

Der steht ja aktuell irgendwo bei 36.000. Vor 20 Jahren stand er bei 8000. So, also wen interessiert es jetzt wirklich, ob der Ende des Jahres bei 36 oder 38 oder 35 steht? Langfristig ist entscheidend und da sind wir noch sehr, sehr optimistisch, dass es da nach oben gehen wird.

00:04:50:25 – 00:05:18:28

Philipp

Ja, man stellt das ja auch immer wieder fest. Also wenn diese Prognosen gemacht werden, gerade von den Analysten, von den Bank Häusern. Und so weiter. Von denen wird das ja gefordert, dass sie Jahres Endziel festlegen und das liegt fast immer daneben. Und wie du schon sagst, die kurzfristige Entwicklung ist auch sowas von uninteressant, dass es wirklich keine Rolle spielt, das ist eine nette Spielerei mit den Zahlen und das ist auch immer ganz witzig zu sehen.

00:05:19:28 – 00:05:43:16

Philipp

Aber langfristig ist entscheidend, wo die Richtung hingeht und nicht was da kurzfristig in zwölf Monaten passiert. Trotzdem was war denn so das große Thema oder die großen Themen, die uns so 2021. Jetzt muss ich grad nachdenken, 2020 genau, so bewegt haben. Was war dein erster Eindruck, wenn du auf das Jahr zurückguckst?

00:05:43:22 – 00:06:22:15

Nick

Also wir haben es ja gerade gesagt. Generell sind die Märkte gestiegen. Das ist so ein Teil der Wahrheit. Aber zu der Wahrheit gehört auch das, was rein die Themen und die verschiedenen Branchen angeht, dass wir schon deutliche Verschiebungen gesehen haben 2020, wo jetzt wirklich Corona losging, wo das auch alles sehr, sehr heftig war, da haben wir tatsächlich festgestellt, dass gerade, man sagt jetzt im Nachhinein, die Coronagewinner, also gerade Tech Firmen, die viel digital machen, die im Onlinebereich tätig sind, dass die extrem gestiegen sind, die Unternehmensbewertung, dass die Aktien sehr, sehr nachgefragt waren, da haben sich Aktien verfünffacht oder verzehnfacht in kurzer Zeit.

00:06:22:17 – 00:06:45:21

Nick

Und das ist etwas, was, das konnte man letztes Jahr beobachten, dass sich das alles ein bisschen relativiert hat. Also da ist dann sehr, sehr viel Hype aufgekommen und sehr viel Phantasie. Und dann haben auch die Unternehmen und vor allem natürlich auch die Aktionäre gemerkt: Okay, im Moment, also diese Wachstumsstory, die Corona war, also wir denken jetzt mal alle an Zoom, an diesen Videotelefonie online.

00:06:45:23 – 00:06:47:01

Philipp

Teamviewer, wie sie alle heißen.

00:06:47:12 – 00:07:09:17

Nick

Genau ist ja klar, wenn wir alle zu Hause im Homeoffice sind, dass solche Produkte immer mehr nachgefragt werden. Diese Unternehmen haben riesen Wachstum in dem Jahr gehabt und dann haben viele geglaubt: Okay, diese Wachstumsraten von teilweise über 100%, die kann man jetzt auf die nächsten 20 Jahre so hoch skalieren. Und dieses oder bzw. 2021 haben dann viele gemerkt:

00:07:09:17 – 00:07:29:08

Nick

Aber Moment mal, ganz so ist es dann doch nicht. Wir werden dann doch noch mal zur Arbeit fahren und nicht nur zu Hause sitzen und auch vielleicht noch mal persönlich Menschen treffen und nicht nur noch am PC. Und dadurch sind diese Unternehmen dann doch teilweise sehr, sehr stark eingebrochen. Also wir haben teilweise Firmen, die die haben sich gedrittelt oder geviertelt seitdem.

00:07:29:09 – 00:07:48:22

Nick

Also aus dem Hype ist dann wieder ein ganz schöner Rückschlag geworden. Das hat man jetzt so bei den globalen Märkten gar nicht so wahrgenommen, weil die Kurse sind weiter nach oben gegangen. Aber was da teilweise bei den kleineren Titeln passiert ist, das war schon heftig. Und im Umkehrschluss, und das ist auch eine Lehre, die sollte jeder beherzigen, das haben wir von Beginn an auch immer gesagt.

00:07:49:11 – 00:08:15:19

Nick

Als es dann so hoch ging mit diesen ganzen gehypten Tech Aktien, sage ich jetzt mal ganz pauschal, da hat sich keiner mehr für die alteingesessenen Standardwerte interessiert. Ob das jetzt eine Nestle war, oder Lame Ducks. Also das sind die, die diese großen Schiffe völlig uninteressant hat sich keiner mehr damit beschäftigt und das hat leider bei vielen auch dazu geführt, dass die ihr Kapital wirklich Richtung halb Aktien gesteckt haben.

00:08:15:19 – 00:08:53:02

Nick

Da haben wir immer davor gewarnt. Und jetzt sieht man wirklich sehr sehr gut wie wichtig eine breite Mischung ist. Und wenn jetzt diese Halbaktien wieder ein bisschen in den Boden gestampft werden von der Bewertung wieder runter kommen, was generell gar nicht so schlecht ist, sind es auf der anderen Seite diese Value Werte, sagt man dazu diese alteingesessenen Firmen, die profitieren und die dann wieder mehr nachgefragt sind und alle Kunden sehen wir auch Philipp, bei uns, die so wie wir es auch empfehlen, eine gute Mischung haben, die sind gut durch diese Zeit gekommen, haben auf der einen Seite Gewinner gehabt, auf der anderen Seite Verlierer, aber konnten an dieser generellen Tendenz nach oben partizipieren.

00:08:53:26 – 00:09:02:15

Nick

Problem war es natürlich nur für die, die alles auf ein Pferd gesetzt haben. Und die Lehre, die haben wir, die haben viele jetzt letztes Jahr wirklich am eigenen Leibe erfahren müssen.

00:09:02:27 – 00:09:21:11

Philipp

Und wenn man, ich weiß gar nicht mehr genau, wer das gesagt hat. Das Zitat des Tages ist jetzt gar nicht vorbereitet. Aber die Börse ist auch immer so ein bisschen wie Dr. Jekyll und Mr. Hyde. Also das pendelt immer von der einen in die andere Richtung, von der extreme Euphorie, in die tiefe Depression In der Mitte liegt die Wahrheit.

00:09:21:18 – 00:09:28:24

Philipp

Und das haben wir ja bei den Tech Aktien gesehen, oder nicht pauschal bei den Tech Aktien, aber bei Hype Aktien und bei Hype geblieben auch.

00:09:29:05 – 00:10:00:28

Nick

Ja genau. Und deswegen sollte man einfach nicht den Trends immer nur hinterher laufen, weil dann läuft man von einem Pendel zum nächsten. Ist aber eigentlich nie wirklich dabei. Man muss ja schon gucken, dass man eine gesunde Mischung hat und ganz klar, Philipp. Das ist ja nun mal auch, das muss man ja auch sagen unsere Daseinsberechtigung, wofür wir da sind und wofür letztendlich aber auch gute Fonds und Fondsmanager da sind, da den Überblick zu behalten, weil das kann ein Privatinvestor, der selber sich Aktien rauspickt, sehr, sehr selten selber darstellen und da muss man dann schon ein bisschen breiteren Blick haben auf die ganze Sache.

00:10:01:13 – 00:10:26:10

Philipp

Ja, zumal ja gerade als Privatanleger, als Kleinanleger neigt man ja dazu, dann zu gucken, was ist interessant im Moment und worüber wird viel geschrieben. Und das sind dann diese sogenannten Halb Aktien oftmals und dann läuft man damit ja dem Trend hinterher. Einer der großen Fehler aus unserer Folge sieben, das ist jetzt das Thema. Welche Branchen oder bzw welche Besonderheiten wir dort gesehen haben.

00:10:26:25 – 00:10:48:26

Philipp

Wenn wir uns regional mal angucken, hat ja der Weltmarkt insgesamt sich ja wunderbar entwickelt, wo es mal richtig geruckelt hat, ist in China. Da haben wir Anfang letzten Jahres und dann auch noch mal Mitte letzten Jahres ist da noch mal richtig was in Bewegung gekommen. Und Nick, ich weiß ja, du bist ausgemachter China Experte. Du hältst ja auch deine Kunden regelmäßig auf dem Laufenden.

00:10:49:03 – 00:10:50:23

Philipp

Ordne das mal bitte für uns ein.

00:10:51:03 – 00:11:18:01

Nick

Ja, also China ist schon sehr speziell. Also das haben ja die meisten auch mitbekommen. Die Volkspartei die reguliert halt sehr sehr stark. Das ist für uns erst mal befremdlich. Man muss das immer ein bisschen relativieren, weil auch bei uns in Europa und auch in Amerika gibt es Regulierung. In China, wurde das halt sehr, sehr lange versäumt. Und jetzt machen die es wirklich mit der Keule und gehen über alles hinweg und vor allem dann da auch die Tech Konzerne sind erheblich betroffen.

00:11:18:18 – 00:11:46:13

Nick

Also da sollte man natürlich immer Vorsicht walten lassen. Man hat an den Kursen gesehen, auch die haben sich teilweise halbiert, gedrittelt, geviertelt bei vielen Unternehmen und da muss man sich einfach immer die Frage stellen, wird das jetzt immer so weitergehen oder ist das vielleicht auch eine Chance? Wir hatten ja auch schon drüber gesprochen und wie du gesagt hast, Philipp, meine Kunden habe ich da auch informiert zu dem Thema, dass das natürlich auch eine Chance ist, weil China ist ein aufstrebendes Land, das ist so, das kann man auch nicht.

00:11:46:24 – 00:12:06:16

Nick

Also die haben über 1 Milliarde Einwohner und die sind technisch auch sehr, sehr weit vorne. Wer selber schon mal in China war, der wird das bestätigen können, wenn wir nach Shenzhen gucken. Das ist ja das Silicon Valley von China, was da teilweise ja, was da gemacht wird, das ist wirklich absoluter Wahnsinn. Also die Chancen sind da, man muss mit Bedacht rangehen.

00:12:06:24 – 00:12:23:06

Nick

Deswegen bin ich auch da ein großer Fan zu sagen Leute, sucht euch einen guten Fondsmanager, der sich vor Ort auskennt und der das einschätzen kann. Und klar auch da werden dann die Fonds Kurse in Keller gehen, wenn der ganze Markt runter gedrückt wird. Aber entscheidend ist dann auch, dabei zu sein, wenn das Ganze wieder nach oben geht.

00:12:23:19 – 00:12:51:00

Nick

Und wir sehen auf jeden Fall Chancen, nachdem es jetzt so stark nach unten gegangen ist. Es hat sich jetzt ein bisschen beruhigt, von daher kann das eine gute Gelegenheit sein, da wirklich ein Fuß in die Tür zu stellen. Man muss immer ein bisschen gucken, also ein paar Sachen sind natürlich nachhaltig geblieben. Gerade bei den Tech Konzernen haben wir jetzt beobachtet, das haben jetzt wenige hier in Europa mitbekommen, aber die großen Unternehmen wie Alibaba und Tencent, die wurden von der Regierung dazu verdonnert zu spenden.

00:12:51:05 – 00:13:14:27

Nick

Also die müssen ein Teil ihrer Gewinne und ein Teil ist bei denen sehr, sehr viel. Da reden wir von zig Milliarden, da sind die verpflichtet worden zu spenden für gemeinnützige Organisationen und Loch und Löcher. Das ist schon ein klarer Einschnitt und das ist letztendlich ruiniert das natürlich dann auch ein Teil der Gewinne dieser Unternehmen. Und von daher ist es durchaus berechtigt, dass die Unternehmen dann auch zum Teil geringer bewertet werden.

00:13:14:27 – 00:13:31:26

Nick

Nur die Frage ist, wie hoch ist der Abschlag und ist der Abschlag in der Höhe, wie wir den im Moment sehen, gerechtfertigt? Wir haben da teilweise Kurs Gewinn Verhältnisse zu diesen wirklich lächerlich günstig. So also China, um das jetzt mal abzukürzen, hat seine Besonderheiten, ist aber auch eine Chance. Man muss es mit Bedacht angehen, wie wir es eben auch gesagt haben.

00:13:31:26 – 00:13:47:20

Nick

Man kann China ins Depot mit reinnehmen, man sollte halt gucken, dass man vielleicht irgendwo bei einer Quote von zehn 15% das gesamten Depots ist. Und wenn es dann mal wieder ein bisschen ruckeliger wird, okay, kann man es auch aushalten. Aber die Chance ist trotzdem da, dass wir da auch gute Renditen erzielen können.

00:13:47:20 – 00:14:05:24

Philipp

Ja das stimmt. Also wir haben ja auch wie bei dem anderen Thema, solange man gewisse Bereiche oder Themen nicht alles auf eine Karte setzt, sondern als Beimischung dabei hat, ist es immer sehr, sehr gut. Man muss China auf jeden Fall bei einem größeren Depot auch mit dabei haben. Aber halt als Beimischung und nicht als Kerninvestment.

00:14:06:07 – 00:14:26:23

Nick

Ja, genau, das impliziert ja auch also ich würde jetzt auch keinem da raten, sich da irgendwelche Aktien rauszupicken, weil da ist die Gefahr einfach schon sehr, sehr hoch, dass man dann daneben liegt. Also breit streuen, Fonds, ETF und ich glaube, dann hat man da ganz gute Aussichten. Philipp, was siehst du denn noch für Themen, die letztes Jahr für uns spannend waren oder die wir noch mal besprechen sollten?

00:14:27:06 – 00:14:50:22

Philipp

Also was auch einleitend habe ich das ja schon gesagt, was wirklich gefühlt extrem zugenommen hat, ist das Thema Strafzinsen. Immer mehr Anleger, immer mehr meiner Kunden sind davon betroffen, weil die Schwellen der Banken fallen immer weiter nach unten, wo wir viele Jahre die Grenze 100.000 beispielsweise hatten. Wenn man da darunter lag, dann haben die Banken einen auch in Ruhe gelassen.

00:14:51:00 – 00:15:17:19

Philipp

So fällt das sukzessive auf 50, 20, 10.000. Das ist bemerkenswert. Und dementsprechend suchen Leute immer mehr nach Alternativen. Der erste Gedanke für die meisten Leute, die über solche Giralgelder, also Konto Guthaben verfügen, ist dann oftmals die Überlegung, in sichere Anlagen wie beispielsweise Anleihen zu gehen. Aber da haben wir gerade in 2021 gemerkt, wie die Tendenz der letzten Jahre sich fortgeführt hat.

00:15:18:00 – 00:15:40:25

Philipp

Also wir haben negative Renditen am Anleihemarkt. Wir haben für Länder mit einer guten Bonität wie beispielsweise Deutschland, haben wir selbst auf eine 10-jährige Anleihe negative Renditen und das führt dazu, dass man mit diesen Anleihen per se kein Geld verdienen kann. In der Vergangenheit haben die Kursgewinne aber noch ein bisschen geholfen. Das ist also ein bisschen komisch. Warum ist das so?

00:15:41:04 – 00:16:09:24

Philipp

In dem Moment, wenn die Zinsen auf Anleihen fallen, profitieren die alten Anleihen. Die in diesem Fonds sind davon und der Kurs steigt. Man redet von einer inversen Zins Kurve. Ist komisch, ist ein bisschen kompliziert, aber vereinfacht heißt es: Gehen die Zinsen nach unten, steigt der Kurs und steigen die Zinsen, fällt der Kurs. Und jetzt sind wir in einer Situation, in dem wir ein sehr niedriges Zinsniveau haben bzw ein negatives Zinsniveau.

00:16:10:07 – 00:16:34:23

Philipp

Was jetzt sukzessive leicht ansteigt, aber immer noch im negativen Bereich ist. Das heißt man hat keine, kann kein Guthaben Zins und der Kurs fällt und das führte dazu, dass seit mehr als einer Dekade hat man das nicht gesehen, dass man im Anleihen Segment gerade im europäischen Bereich einfach negative Renditen hat, auf die vermeintlich sicheren Anleihen. Nicht nur Staatsanleihen, auch im Bereich der Unternehmensanleihen gibt es da Probleme.

00:16:34:24 – 00:17:00:28

Philipp

Das wiederum hat auch dazu geführt, dass der Aktienmarkt profitiert hat, weil sich der Zufluss der Gelder einfach verschoben hat. Weg von den Anleihen, hin zu den Aktien. Und das Thema wird uns weiter begleiten. Wir haben dazu kommend eine Inflation Thematik, die wir auch gleich noch besprechen werden. Und all das war so mein großer Eindruck vom Sentiment auch im Bereich oder im Jahr 2021.

00:17:02:16 – 00:17:21:14

Nick

Also das ist wirklich ein sehr spannendes Thema, sehr tief greifendes Thema. Das ist auch für den einen oder anderen vielleicht auch jetzt ein bisschen noch weit hergeholt. Mit den Anleihen haben wir beide auch noch nicht im Podcast drüber gesprochen, aber das ist etwas, womit sich dann vor allem Fondsmanager beschäftigen müssen und das sollte man auf dem Schirm haben.

00:17:22:10 – 00:17:28:26

Nick

Philipp, wie siehst du denn das Thema jetzt noch mal abschließend Corona oder auch die politische Lage im letzten Jahr? Wie schätzt du das Thema ein?

00:17:29:07 – 00:17:51:18

Philipp

Ja, alle hatten ja die Hoffnung, dass wir 2020 einfach abhaken können und einfach zur alten Normalität zurückkehren können. Dieser große Wunsch bei uns allen war da. Man hat gedacht Mensch, die Impfquote wenn sie nur hoch genug ist, dann kriegen wir das hier alles irgendwie in Griff. Und jetzt muss man einfach feststellen, dass es sehr, sehr frustrierend ist, insbesondere am Ende 2021.

00:17:51:18 – 00:18:19:06

Philipp

Die Beschränkungen sind wieder da, die Zahlen gehen wieder hoch und die Impfquote hat zwar geholfen, aber es ist jetzt trotzdem eine anhaltende Problematik und das wird uns weiterhin beschäftigen. Dieses Corona Virus hat gewisse Mutationen, die es immer wieder herausfordernd für uns alle macht und das wird uns weiter begleiten. Politisch muss man sagen, wenn wir mal auf unseren deutschen Bereich gucken, ist jetzt gar nicht so wahnsinnig viel passiert, oder?

00:18:19:07 – 00:18:33:16

Philipp

Also wir hatten Wahlen, keine Frage. Aber das ist jetzt anders als jetzt international. In Amerika beispielsweise hat das mit dem Markt gar nicht so viel gemacht, wenngleich im Vorfeld der Wahlausgang ja ungewiss war.

00:18:34:04 – 00:19:00:01

Nick

Ja, ich muss da immer an ein Sprichwort denken: Politische Börsen haben kurze Beine. Das ist tatsächlich so. Man denkt immer, dass das so wahnsinnig viel verändert vielleicht für die Kapitalmärkte. In der Vergangenheit war es aber fast nie so gewesen. Und wenn dann mal für einen kurzen Zeitraum. Na klar, wenn eine Partei an die Macht kommt oder gewählt wird, die komplett was auf links dreht und dann vielleicht die Rahmenbedingungen deutlich verschlechtert, dann kann das was machen mit den Börsen.

00:19:00:01 – 00:19:07:27

Nick

Aber ansonsten ist das oft sehr kurzfristiger Natur. Also danach eine Anlageentscheidung zu treffen, hat sich eigentlich nie wirklich bewährt und macht jetzt nicht unbedingt Sinn.

00:19:08:05 – 00:19:24:14

Philipp

Zumal wir haben ja jetzt den Einfluss der Grünen sehr stark politisch und wir kommen auch da noch mal kurz darauf zu versprechen. Diese grünen Aktien oder nachhaltige Themen, die sind jetzt, haben noch nicht davon profitiert, so mein Eindruck.

00:19:25:08 – 00:19:42:08

Nick

Ja, also genau, es kann genau solche Fälle geben. Das dann, das ist ja dann politisch bedingt, dass vielleicht sich sogar Chancen ergeben. Also es kann auf einer Seite immer ein Risiko sein, aber sich auch Chancen ergeben. Die Frage ist immer, was wäre, wenn die Grünen jetzt nicht in der Regierung wären, ist Nachhaltigkeit nicht trotzdem ein Thema. Aber das könnte ein Beschleuniger werden.

00:19:42:08 – 00:19:49:08

Nick

Und das ist natürlich ein Thema, das wird uns beschäftigen und es wird auf jeden Fall mehr immer mehr als weniger.

00:19:49:18 – 00:20:14:15

Philipp

Ja, lass uns das dann direkt aufmachen. Wir wollen das eigentlich am Ende hinpacken, aber ich finde, das passt dann jetzt ganz gut rein. Also wir sind ja beide der Meinung, dass dieses Thema Nachhaltigkeit nicht mehr das Nischenthema oder das Trendthema früherer Zeiten war, wo das, wo sich das schickt, sozusagen etwas davon im Portfolio zu haben, sondern wir sind ja beide der Meinung, dass es inzwischen ein Standard Investment ist, ein Basis Investment.

00:20:14:15 – 00:20:36:01

Philipp

Und wenn auch die letzten zwei Jahre das Thema noch nicht ganz so sehr renditetechnisch angezogen hat, ist es doch wichtiger denn je. Denn alleine wenn man mal auf unsere Branche guckt, haben wir ganz andere Beratungs Verpflichtungen inzwischen auf dieses Thema hinzuweisen und die Geldflüsse werden sich einfach in diesen Bereich verschieben.

00:20:36:15 – 00:20:57:15

Nick

Ja, das da ist auf jeden Fall von auszugehen. Einerseits weil es natürlich auch total Sinn macht, weil es uns alle beschäftigt, weil wir es alle brauchen. Aber genau wie du schon sagst, weil es tatsächlich auch gesteuert wird, und ESG ist ja das große Stichwort dazu, da kommt man schon gar nicht mehr drumrum. Und viele Unternehmen, die diese Kriterien nicht einhalten, die werden dann auch für Investoren uninteressant.

00:20:57:15 – 00:21:01:22

Nick

Und auch da wieder werden wir dann unter Umständen Geldverschiebung einfach erleben.

00:21:02:08 – 00:21:13:22

Philipp

Das eigentlich mit das schwerste Thema gerade Ende des vergangenen Jahres. Und auch um jetzt mal den die Brücke zum Ausblick zu schaffen, war das Thema Inflation.

00:21:14:22 – 00:21:41:05

Nick

Ja, also Inflation ich glaube das ist ja den meisten ein Begriff. Das haben auch so ziemlich, das ist so mein Eindruck, das hat jetzt so ziemlich jeder mitbekommen, weil wir haben jetzt eine extrem hohe Inflationsrate letztendlich Inflation, wenn man so will, ist ja eine Art Kaufkraftverlust. Die Preise steigen, ob das jetzt an der Tankstelle ist oder im Supermarkt und das ist ein Thema, das betrifft einfach auch wirklich jeden und das macht auch dem ein oder anderen Angst.

00:21:41:05 – 00:22:01:26

Nick

Und man sollte sich auch tatsächlich damit beschäftigen, weil wenn wir eine Inflationsrate von vier oder 5% haben und in dem Bereich aktuell, dann ist es ja de facto einfach so, dass das Geld pro Jahr um 4 bis 5% weniger wert wird. Und wenn man jetzt als Sparer sagt, und das ist ja der Punkt, also ein Sparer betrifft das ja direkt, letztendlich ist eine Inflation Enteignung.

00:22:02:02 – 00:22:29:13

Nick

Also wenn ihr 100.000 € oder 10.000 € auf dem Konto liegen habt, dann habt ihr in einem Jahr immer noch 10.000 € da liegen. Aber wenn die effektiv 5% weniger wert sind, weil ihr dafür weniger kaufen könnt, dann schmilzt euer Geld, auch wenn ihr das in Zahlen erst mal nicht seht. Aber das ist ein großes Problem für den einzelnen Sparer. Im Umkehrschluss ist es tatsächlich für Regierungen oder auch generell, wenn man verschuldet ist, erst mal gar nicht so schlecht.

00:22:29:19 – 00:23:08:25

Nick

Und deswegen kann man sich jetzt wirklich trefflich darüber streiten. Wird diese Inflation in Zukunft auch höher bleiben? Etwas aus der Vergangenheit kennen also diese 1 bis 2%, wie wir sie in der Vergangenheit hatten, die haben wir ja nun deutlich überstiegen und man kann sich wirklich drüber streiten, ob wir da so schnell wieder hinkommen. Weil wenn wir niedrige Zinsen am Kapitalmarkt haben und auf der anderen Seite die Inflation hoch ist, dann heißt das im Umkehrschluss nichts anderes, als dass die Schuldenberge, also auch Staatsverschuldung, automatisch immer weniger werden, weil dann sind die Schulden ja auch nicht mehr so viel wert in dem Sinne und von daher ist es auch durchaus so, dass eine Inflation und teilweise auch in dieser Größenordnung gewollt

00:23:08:25 – 00:23:29:29

Nick

ist und das ist halt einfach sehr, sehr wichtig, dass man das auch annimmt und dass man jetzt nicht einfach davon ausgeht, dass das in eins oder zwei Jahren erledigt ist das Thema, sondern das man selber auch dann für sich Konsequenzen zieht. Und die Konsequenz könnte es dann eben sein, sich zu überlegen, wie kann ich mein Geld so anlegen, dass ich zumindest diese Inflation auch ausgleiche, um kein Geld zu verlieren?

00:23:30:14 – 00:23:31:25

Nick

Ja Philipp, wie siehst du das Thema?

00:23:32:09 – 00:23:38:08

Philipp

Also wir haben ich glaube, wir haben so viel darüber zu reden. Wir müssen darüber vielleicht noch mal eine extra Folge machen.

00:23:38:12 – 00:23:39:22

Nick

Ja, das würde total Sinn machen.

00:23:40:02 – 00:24:12:07

Philipp

Aber um das mal auch einzuordnen wir haben viele Jahre. Ja, seit dem Finanzcrash haben die Zentralbanken das Ziel der Geldwertstabilität und das sieht die Zentralbank bei etwa 2% nicht erreicht. Es wurde. Es wurden diverse Versuche unternommen, die Inflationsrate so ein bisschen anzuheben. Und ich habe mal gelernt, mit der Inflationsrate ist es manchmal wie mit einer Ketchupflasche. Man drückt drauf, drückt drauf und es kommt erst mal nichts, es kommt nichts und irgendwann kommt es und man kann es nicht mehr aufhalten.

00:24:12:16 – 00:25:00:23

Philipp

Ja, und da sind wir also ich sehe diese Thematik auch nicht als temporäre Erscheinung. Viele sagen auch viele Analysten und viele kluge Köpfe sagen es ist ein Sondereffekt, getrieben durch beispielsweise die Mehrwertsteuererhöhung nach der vorherigen Senkung in der Corona Krise. Und das relativiert sich jetzt wieder. Das persönlich glaube ich nicht, denn jeder von uns sieht was da draußen los ist, wenn es um Baupreise geht, um die Rohstoffe für in dem Bereich Holz beispielsweise oder auch die Zapfsäule, die Nick zuvor angesprochen hat, dann Energiekosten und und und. Wir könnten das ewig ausführen, dann steigen die sehr sehr stark und es ist nicht anzunehmen, dass es wieder auf ein anderes Level zurückkommt, sondern ich denke das Thema Inflation wird

00:25:00:23 – 00:25:20:16

Philipp

uns viel mehr begleiten und jeder der es nicht schafft darauf richtig zu antworten, der wird wirklich ein echtes Problem haben mit seiner mit seiner Kaufkraft von daher wir müssen uns darauf einstellen. Viele Jahre haben wir das versucht, jetzt ist es mehr als gewollt. Aber diese Entwicklung, die lässt sich nicht so einfach zurückdrehen.

00:25:21:07 – 00:25:42:19

Nick

Und das glaube ich eben auch. Also das ist jetzt eine Sache, die gerade tatsächlich vielen sehr, sehr gut tut. Also jetzt nicht unbedingt den Sparern oder die Leute, die es gerne auf dem Bankkonto haben, aber verschuldete Staaten, die können sich massiv entschulden, die haben gar nicht so das Interesse, da was dagegen zu tun. Die Zentralbanken entsprechend dann in der Form auch nicht, zumindest nicht in ganz großem Umfang.

00:25:43:00 – 00:26:05:04

Nick

Und was man da auch. Finde ich, dass man so ein bisschen mit reinziehen kann. Das unterstützt ja auch deine These, dass das jetzt nicht nur ein temporäres Problem ist, Corona hat auch dazu geführt oder wird noch mehr dazu führen, dass wir uns deglobalisieren, also dass wir schon versuchen, auch Produktion und Kompetenzen wieder ins eigene Land oder zumindest in die Umländer mit reinzuholen und nicht alles in Asien zum Beispiel produzieren zu lassen.

00:26:05:14 – 00:26:20:11

Nick

Und das führt natürlich dazu, dass dann die Produktionskosten teilweise erheblich steigen werden. Also wir können ja nicht auf der einen Seite sagen, wir wollen nicht mehr, dass alles in Asien billig produziert wird und auf der anderen Seite wollen wir nicht, dass die Produkte teurer werden, dass das geht so in der Form nicht.

00:26:20:11 – 00:26:29:01

Philipp

Entschuldige, wenn ich eingrätsche. Aber genauso ist es ja auch so, wenn wir die Energiewende wollen, wenn wir nachhaltiger werden wollen, dann geht das auch nicht zum Nulltarif.

00:26:29:02 – 00:26:47:07

Nick

Genau so ist es ja und also da können wir jetzt wirklich weit fortführen. Man kann auch darüber sprechen, was es mit den ganzen Fachkräften, wir haben mehr ältere Leute als jüngere das verschiebt sich ja. Demografischer Wandel was nachher heißt Fachkräfte werden weniger, müssen dafür teurer bezahlt werden. Wenn die teuer bezahlt werden müssen, legt sich das dann wieder auf die Preise um.

00:26:47:15 – 00:26:58:12

Nick

Also wir haben schon ein paar Indikatoren dafür sprechen, dass die Inflation so schnell nicht massiv zurückkommen wird. Also wichtiges Thema, beschäftigt euch damit und überlegt euch, wie ihr damit umgehen wollt.

00:26:59:04 – 00:27:33:26

Philipp

Und um weiter in den Ausblick noch mal zu weit in den Ausblick zu gehen. Diese steigende Inflationsrate auf der einen Seite, Strafzinsen auf der anderen Seite und eine immer noch sehr hohe Liquidität bei dem auch bei Privatanlegern führt dazu, dass der. Mal so die Frage Nick, haben wir jetzt eigentlich eine Börsen Rally, die jetzt je enden wird. Sind wir gerade hoch bewertet am Markt und diese Punkte, die ich eben ausgeführt habe, sagen für mich nein sind wir sind nicht hoch bewertet, sondern wir haben einfach weiter Gelder, die anders investiert werden wollen.

00:27:35:03 – 00:27:55:24

Nick

Ja, ich sehe das ähnlich und man muss halt, man muss dazu sagen. Die Bewertungskriterien haben sich schon ein bisschen verschoben. Oft werden ja Unternehmen nach dem KGV, also nach einem Kurs Gewinn Verhältnis bewertet. Und wenn da früher Kursgewinn fällt, ist von von 14, 15, 16 normal waren, dann sind wir jetzt im Bereich von 20, 25, vielleicht sogar 28.

00:27:56:13 – 00:28:14:17

Philipp

Lass uns kurz erklären, was das bedeutet einen Kurs Gewinn Verhältnis, das Verhältnis von dem Kurs, von dem Aktienkurs zu den Gewinn und für den, für den ja einfach runtergebrochen bedeutet ist mit diesem 14 15, was Nick eben gesagt hat. Wie viele Jahre brauche ich, um mein Investment zurückzubekommen?

00:28:15:16 – 00:28:35:07

Nick

Man kann das jetzt mal, wenn man das jetzt mal einfach unterbricht, weil das ist glaube ich gut verständlich, wenn man einen Kurs Gewinn Verhältnis hat bei einem Unternehmen von 25, wo man jetzt gefühlt sagen würde, das ist ja ganz schön teuer im Moment, würde das runtergebrochen bedeuten, dass man quasi eine Rendite von 4% mit diesem Unternehmen pro Jahr erwartet.

00:28:35:07 – 00:28:58:08

Nick

Also 25 Jahre braucht man 4% pro Jahr sind wir bei 100. Also man kann das quasi so umrechnen, 4% pro Jahr. Und klar, wenn, wenn die Zinsen am Kapitalmarkt, dann wenn man für festverzinsliche Wertpapiere oder für Geld, meinetwegen sogar auf dem Sparbuch, das ist ja schon lange her. Aber wenn man da 5% bekommen würde, ohne Risiko, ja, dann kauft natürlich keiner Aktien mit einer Rendite von 4% pro Jahr.

00:28:58:13 – 00:29:21:04

Nick

Aber in der Situation sind wir dann nicht. Und dadurch, dass die Kapitalmarkt Zinsen so gering sind, reichen eben auch diese 4% aus, damit der Markt sagt: Okay, dann stecke ich das Geld lieber in Aktien. Und das führt dazu, dass Unternehmen, auch wenn sie vielleicht ein bisschen höher bewertet sind als sie es vor vor einigen Jahren waren, dass sie trotzdem noch im Verhältnis zu dem Markt, den wir haben, sogar teilweise noch unterbewertet sind.

00:29:21:23 – 00:29:35:23

Nick

Und deswegen glaube ich, und Philipp da sind wir uns ja einig, es ist jetzt im Moment nicht davon auszugehen, auch kurz bis mittelfristig nicht, dass sich das jetzt dramatisch ändert. Und Aktien scheinen wirklich fast alternativlos zu sein.

00:29:36:05 – 00:29:47:21

Philipp

Oh großer Kontraindikator, jetzt haben wir den Crash ausgerufen. Wir sind jetzt zu optimistisch, und dann wird die Börse eines Besseren belehrt. Nein, Spaß beiseite.

00:29:47:27 – 00:30:07:15

Nick

Man muss ja immer dazu sagen, wir haben ja keine Glaskugel. Also wenn wir jetzt, wenn wir jetzt noch mal 9/11 bekommen oder irgendwelche Sachen sich dramatisch verändern oder wie kriegen eine Corona Mutation, gegen die die Impfstoffe nicht wirken, na klar kann es sein, dass wir kurzfristig, dass es an den Börsen crashed. Das kann man aber nie. Also das sind ja wirklich die Themen, die wir nie planen können.

00:30:07:15 – 00:30:09:09

Nick

Danach kann man keine Anlageentscheidungen treffen.

00:30:09:27 – 00:30:16:13

Philipp

Fondsmanager reden immer vom Faktor X. Das Unbekannte, es gibt immer das Unbekannte, was man nicht kalkulieren kann, was trotzdem eintreten kann.

00:30:16:17 – 00:30:33:22

Nick

So ist es also. Ich kann jedes Jahr sagen, es kommt irgendwas. Irgendwas passiert ja, aber es kommt oder nicht. Wir wissen es nicht. Aber das, was wir das wir analysieren können, das ist das Marktumfeld. Und wir wissen das Marktumfeld an sich, das ist wirklich eher günstig für Aktien. Das muss man schon ganz klar so sagen. Und wir gehen nicht davon aus, dass sich es ändert.

00:30:33:28 – 00:31:07:22

Nick

Wir erwarten keine Zinswende an den Kapitalmärkten. Also die können ein Stück weit steigen, das ist klar. Aber dass wir noch mal auf drei, 4% kommen, wo wir mal waren. Also ich weiß gar nicht, ob das überhaupt noch mal in der Form kommt, aber zumindest jetzt nicht kurz bis mittelfristig erst mal und von daher ist das ist das Umfeld. Es ist erst mal sehr, sehr gut und selbst wenn dann mal Sachen kommen wie noch mal Durchbruch von Pandemie oder politische Themen, haben wir ja auch gesehen, dass die Zentralbanken und die Fiskalpolitik da auch sofort eingreifen, weil die wollen einfach die Konjunktur und auch das Finanzsystem nicht an die Wand fahren lassen.

00:31:08:12 – 00:31:22:24

Nick

Beweise genug haben wir gehabt und das ist schon ein Fund, was wir wirklich haben und deswegen Schwankungen an den Kapitalmärkten total normal, total üblich. Aber generell ist die Aussicht doch wirklich ziemlich ziemlich gut an den Kapitalmärkten.

00:31:23:13 – 00:31:46:07

Philipp

Lass uns noch kurz einmal das zusammenfassen, bevor du passend zu dem, was du ihm gesagt hast, ein richtig gutes Zitat mitgebracht hast. Wir hatten 2021 ein wirklich gutes Börsenjahr. Wir haben an den an den breiten Märkten sehr gute Renditen erzielen können. Die Fondsmanager haben da sehr gute Arbeit geleistet und diese Performance teilweise noch mal übertroffen. Wir hatten eine China Thematik.

00:31:46:15 – 00:32:14:11

Philipp

Wir hatten Tech vs. Value, also die Halb Aktien gegenüber den Standardwerten, was sich etwas verschoben hat. Wir haben die anhaltende Problematik im Anleihen Segment. Wir haben eine Inflations Problematik, die jetzt richtig an Fahrt aufgenommen hat und die letztlich das Thema Aktien aber auch wieder durchaus befeuern kann und vermutlich auch wird. Und wir haben das große Thema Nachhaltigkeit, auch das kein Neuling, aber anders einzuordnen finden wir.

00:32:15:05 – 00:32:24:15

Philipp

Das war so 2021 zusammengefasst und Nick hat eben schon gesagt, es kann manchmal ein bisschen ruckeln. Welches Zitat hast du passend dazu mitgebracht?

00:32:24:18 – 00:32:47:28

Nick

Ja, es ist eigentlich ein betriebsfremdes Zitat sozusagen von. Also der US Präsident Harry Truman hat das mal gesagt. Es ist wahrscheinlich ein Zitat, was schon tausendfach verwendet worden ist. If you cant stay the heat, stay out of the kitchen, also wenn du die Hitze nicht ertragen kannst, sollst du nicht in die Küche gehen. Und das ist einfach ein Zitat, was auf viele Lebensphasen passt aber auch total gut zu den Kapitalmärkten.

00:32:48:22 – 00:33:06:29

Nick

Man muss in der Lage sein, Schwankungen einfach auch mal auszuhalten, weil wenn man das nicht kann, dann kann man, dann darf man sich auch nicht beschweren, wenn man keine Rendite macht und dann sein Geld auf dem Sparbuch liegen hat und jedes Jahr 3 bis 5% verliert durch die Inflation. Also traut euch ruhig auch mal ein bisschen Hitze und und und.

00:33:07:05 – 00:33:20:22

Nick

Ich sage mal Wellen auszuhalten. Am Ende werdet ihr euch freuen und oder über das Ergebnis freuen. Und ob das dann schön gebratenes Steak ist oder ob das dann einfach steigende Kurse langfristig sind, das wäre so unser Zitat und auch einfach unser Rat an euch alle.

00:33:21:06 – 00:33:44:02

Philipp

Genau und lehren auch aus diesem Jahr. Es ist wichtig, breit und gut aufgestellt zu sein. Dann ist letztlich das nicht ganz so entscheidend, was ein einzelner Bereich oder der Markt macht, sondern das muss auf die persönliche Situation jedes Einzelnen passen und dann gibt es keine Alternative dazu. Wir unterstützen euch gerne und das machen wir auch mit diesem Podcast.

00:33:44:02 – 00:34:07:13

Philipp

Und in Folge zehn, also in zwei Wochen machen wir die große Q&A Folge. Also ihr stellt uns Fragen, ihr habt uns schon viele Fragen geschickt und wir wollen die jetzt einmal abarbeiten. Und wenn ihr noch Fragen habt, vielleicht zur aktuellen Folge auch oder vielleicht zu grundsätzlichen Themen, schickt uns die gerne weiter zu. Wir bauen die in Folge zehn ein und Nick hast du noch was zum Abschluss?

00:34:07:13 – 00:34:09:29

Philipp

Freust du dich genauso wie ich auf 2022.

00:34:11:00 – 00:34:30:17

Nick

Ja, total. Also ich bin total guter Dinge und ja, sowohl privat auch, dass wir wirklich auch vielleicht noch die Pandemie hinter uns lassen können. Kapitalmärkte bin ich auch sehr optimistisch. Also ich glaube, wir können alle durchstarten, durchatmen und dann hoffen wir auf ein super gutes, gesundes Jahr 2022.

00:34:31:14 – 00:34:40:24

Philipp

Das klingt gut. Passt auf euch auf, passt auch weiter auf euer Geld auf und bleibt uns treu. Und wir sagen immer Tschüss aus Schwerin und aus Bünde. Bis bald.

00:34:40:24 – 00:34:46:00

Philipp

Ciao ciao.

00:34:46:00 – 00:35:01:05

Philipp

Das war Geldleere der Podcast für deine finanzielle Bildung, damit dein Geld nicht leer ausgeht. Abonniere den Kanal und schalte auch nächstes Mal wieder ein. Geldleere das Original und nur echt mit Doppel E.

* Dieses Transkript wurde automatisiert erstellt. Wir erheben keinen Anspruch auf Vollständigkeit und Fehlerfreiheit. Inhalte unseres Podcasts ersetzen keine persönliche Anlageberatung und stellen keine konkrete Handlungsempfehlung dar.

Anmerkungen oder Themenwünsche?

Wie hat dir die Folge gefallen? Brauchst du mehr Infos?

Was interessiert dich, worüber sollen wir eine Folge machen?

Schreib uns, wir freuen uns auf deine Nachricht!